Table des matières :

Vous êtes peut-être actuellement locataire ou hébergé chez vos parents ou en colocation, mais comme beaucoup vous rêvez de posséder une maison à vous… Et donc de devenir propriétaire de votre petit nid, avec peut-être un jardin, une piscine et surtout des mensualités à payer qui ne seront pas celles d’un loyer sans aucun retour sur investissement. Acheter une maison ou un appartement, c’est souvent passer par la « case crédit immobilier », les taux d’intérêts sont relativement bas cette année, mais les prix de l’immobilier, eux, flambent…

L’offre est moins importante que la demande, ce qui influe évidemment sur le prix des biens à vendre qui grimpe de plus en plus… Certes, les régions géographiques ne sont pas toutes logées à la même enseigne au niveau des prix, mais quoi qu’il en soit, acheter une maison ou un appartement reste possible avec quelques conseils avisés. Mais alors quel bien acheter ? Comment obtenir un crédit ? Et quelles aides sont possibles pour financer votre achat immobilier ? On vous explique tout en détail dans ce dossier complet pour que vous deveniez propriétaire, sans encombre et en vous aidant dans vos choix.

Quels sont les différents types d’achats immobiliers ?

L’achat en pleine propriété

L’article 544 du Code Civil définit la pleine propriété ainsi : « La propriété est le droit de jouir et de disposer des choses de manière la plus absolue, pourvu qu’on n’en fasse pas un usage prohibé par les lois ou par les règlements ». La pleine propriété implique de pouvoir disposer librement de son logement, soit pour y habiter, soit à des fins locatives. Elle permet aussi de pouvoir revendre le bien et de disposer de la totalité du produit de la vente. La pleine propriété implique également l’entretien et le règlement des charges par le propriétaire du bien.

L’achat en nue-propriété

La nue-propriété est le droit d’un propriétaire de disposer d’un bien, mais sans pouvoir l’utiliser. Concrètement, le propriétaire possède les murs, mais ne peut ni l’occuper ni en en tirer des revenus. L’achat en nue-propriété permet de devenir propriétaire d’un bien à un prix attractif puis d’en confier l’usufruit à un bailleur pendant un temps donné appelé temps de démembrement. Au terme de cette durée, le propriétaire récupèrera la pleine propriété de son bien. Le nu-propriétaire peut vendre son droit de propriété, sans vendre la jouissance du bien.

L’achat en démembrement de propriété

En achetant un bien en démembrement de propriété, vous achetez un bien qui sépare l’usufruit de la nue-propriété. Ces achats se font souvent dans le cercle familial, pour pouvoir transmettre un bien immobilier. Les parents achètent un bien en conservant l’usufruit de leur maison et en accordant la nue-propriété à leurs enfants. Au décès du dernier des parents, les enfants deviennent alors propriétaires (en pleine propriété du bien). Cette technique du démembrement peut être également utilisée par des couples non mariés. En achetant chacun une moitié d’usufruit et une moitié de nue-propriété, le conjoint survivant peut continuer à occuper le logement après le décès du premier. Enfin l’achat en démembrement, si une SCI familiale est créée, permettra de transmettre un bien familial à ses enfants sans aucun frais de donation !

L’achat en viager

Le vendeur appelé crédirentier vend son bien, mais continue à l’occuper jusqu’à son décès. L’acheteur appelé débirentier verse chaque mois un loyer au vendeur. Il devient ainsi peu à peu propriétaire du bien. Généralement lors de la signature d’une vente en viager, le débirentier verse une première somme inférieure au prix du bien puis une rente mensuelle jusqu’au décès du vendeur. Le montant de la rente est calculé en fonction de la valeur du bien, de l’âge du crédirentier, de l’occupation ou non du logement et du taux de rendement du capital investi. Il est possible d’acheter, par exemple, une maison en viager à une personne qui a dû partir en maison de retraite. Dans ce cas, vous occupez le bien, payez une rente au propriétaire et en obtenez la pleine propriété au décès de ce dernier.

L’achat/vente à terme

L’achat/vente à terme est un peu similaire à l’achat en viager. L’acheteur paie une première somme au comptant au vendeur. Puis, sur une durée de 10 ou 20 ans, il devra verser une rente mensuelle pour en devenir propriétaire au terme du contrat de vente. Le contrat de vente doit être établi devant un notaire, mais le montant des rentes mensuelles ne dépend pas de la durée du vie du vendeur. L’achat/vente à termes est assez peu répandu, mais il est une alternative au viager qui peut parfois réserver des surprises inattendues, comme l’acheteur qui décède avant le vendeur ! L’achat/vente à termes est souvent utilisé dans le cas où le propriétaire souhaite faire du bien une future résidence principale… Par exemple, acheter une maison à la campagne pour la retraite en achat/vente à terme peut être une très bonne option.

Qu’est-ce que l’usufruit ?

Le terme usufruit désigne un droit temporaire qui permet à une personne de jouir d’un bien sans en être le propriétaire. Celui qui possède l’usufruit d’un bien peut en jouir à sa guise, le louer et percevoir des loyers ou l’habiter, mais il se doit aussi de l’entretenir. Dans le cas d’une famille recomposée ou de mariage tardif, le propriétaire de la maison peut donner l’usufruit à son conjoint. Ce qui permettra à ce dernier de pouvoir continuer à occuper la maison après son décès même si elle ne lui appartient pas. Cela évite parfois à une personne de devoir quitter les lieux sous la pression des enfants du défunt…. À la mort de l’usufruitier, le bien revient aux héritiers initiaux. L’usufruit prend fin au décès de l’usufruitier, s’il renonce à son usufruit, si le délai de l’usufruit arrive à échéance (délai défini par le propriétaire devant notaire), s’il achète le bien en nue-propriété ou s’il n’occupe pas le lieu pendant trente années consécutives.

Quelles sont les solutions pour acheter une maison de famille ?

Lorsqu’une maison de famille existe, il arrive souvent que les enfants ou les petits-enfants veulent la conserver… La raison est souvent sentimentale plus que financière, mais ce n’est pas une raison pour ne pas faire les choses proprement !

L’achat en indivision

L’achat en indivision est un achat immobilier avec plusieurs propriétaires qui jouissent tous du bien commun en toute équité. Les propriétaires deviennent alors solidaires en ce qui concerne l’occupation, le fonctionnement et l’entretien du bien immobilier. Généralement une convention est établie devant un notaire afin de désigner un gérant de l’indivision, qui sera chargé de veiller aux dépenses à effectuer, aux périodes d’occupation de chaque propriétaire etc… À la revente du bien, si elle vient à arriver, le produit de la vente est divisé, à part égales, entre tous les propriétaires ou le cas échéant, leurs héritiers. Attention, l’achat en indivision protège très peu les propriétaires…. La loi dit que nul ne peut être contraint à demeurer dans l’indivision… En d’autres termes, si l’un des propriétaires veut vendre, les autres devront se résoudre à vendre leurs parts ou à racheter mutuellement la part de celui qui veut partir de l’indivision. Quant aux décisions de travaux, de rénovation, d’aménagement, elles doivent toutes être prises à l’unanimité, si l’un des propriétaires n’est pas d’accord, le projet ne peut pas se réaliser !

L’achat en SCI

Une société civile immobilière (SCI) est une société qui permet la détention et la gestion d’actifs immobiliers par plusieurs associés qui apportent chacun un certain montant de capital. Une SCI doit être constituée au minimum de deux personnes physiques majeures (ou un mineur accompagné de son représentant légal). Ils s’associent pour une durée maximale de 99 ans. La SCI dispose d’une personnalité morale et est considérée comme le propriétaire du bien immobilier. Une SCI familiale est intéressante, car elle permet l’optimisation fiscale lors de la transmission. D’un autre côté, la SCI est coûteuse et très encadrée par la loi, la revente d’une SCI peut également s’avérer compliquée.

La Tontine

La tontine est un système qui permet, lors du décès de l’un des acheteurs, ses parts soient répartis aux acheteurs survivants. Pour ce faire, il faut ajouter une clause de pacte tontinier lors de la rédaction de l’acte d’achat du bien. La tontine est la manière la plus simple d’acheter une maison de famille à plusieurs, elle ne bénéficie d’aucun avantage fiscal, mais facilite la succession. Les droits de succession sont alors calculés uniquement sur la part transmise.

Acheter une maison de famille conjointement avec ses parents

Il est enfin possible d’acheter une maison entre les membres d’une fratrie et les parents. Attention cependant, car s’il faut obtenir un crédit immobilier, les parents s’ils sont âgés pourraient se le voir refuser.

Quelles sont les solutions pour financer l’achat d’une maison ?

Prêt immobilier avec ou sans apport

Il est toujours possible d’obtenir un crédit immobilier sans apport financier, même si c’est un peu plus compliqué. Pour cela, le dossier doit être absolument complet et proposer des garanties de salaires, contrat à durée indéterminée etc. Les prêts immobiliers avec apport sont plus faciles à obtenir auprès des banques, mais nécessitent un petit pécule qui correspond en général à 10 % du montant total emprunté.

Rachat de crédit immobilier

Dans l’inconscient collectif le rachat d’un crédit immobilier sert à diminuer ses mensualités, mais il peut aussi permettre à un acquéreur de financer l’achat d’un autre bien. Généralement l’organisme de crédit propose un nouveau crédit immobilier qui inclut le restant dû du premier crédit contracté. Le rachat de crédit est donc possible pour financer un bien ou des travaux, mais une étude très poussée de votre situation personnelle et financière vous sera demandée.

Prêt relais

Ce type de prêt est souvent utilisé lorsque l’on souhaite acheter un nouveau bien, avant d’avoir vendu le premier. Concrètement l’établissement prêteur avance entre 50 et 80 % du montant de la valeur du bien actuel sur une durée de deux ans. L’acheteur ne rembourse alors que les intérêts du prêt. Il existe trois types de prêt relais, le prêt relais accompagné d’un prêt amortissable classique, le prêt relais avec franchise totale et le prêt relais sec si le bien acheté est inférieur ou égal à la valeur du bien acheté. Le prêt relais sera alors soldé à la vente du premier bien. Le principal risque étant de ne pas parvenir à vendre le premier bien dans un délai de deux ans. Cela implique donc, dans ce cas, de devoir rembourser deux mensualités en même temps sur une durée indéterminée, puisque jusqu’à la vente du premier bien.

Epargne personnelle

Après plusieurs années d’épargne personnelle, certains futurs propriétaires ont la possibilité d’acheter un bien immobilier sans aucun crédit à contracter. Autant savoir que ces cas sont très rares et que peu de futurs propriétaires peuvent acheter cash une maison ou un appartement… Toujours est-il qu’aucune loi n’interdit de payer sa maison en une seule fois et sans aucun crédit !

Prêt entre particuliers

Un prêt entre particuliers revient finalement à payer son bien sans crédit auprès d’une banque ou d’un organisme prêteur. Le prêt entre particuliers se négocie donc avec un parent, voisin ou ami sous la forme d’un contrat établi entre les deux partis. Les deux parties sont libres d’appliquer ou non des intérêts sur la somme empruntée, de définir les modalités de remboursement etc… Ce type de prêt est très peu utilisé pour un achat de bien immobilier, mais il existe… Il est conseillé d’établir, dans ce cas précis, une reconnaissance de dette devant un notaire.

Faire un appel à un courtier immobilier

Il n’est pas toujours évident d’obtenir un crédit auprès d’une banque, surtout lorsqu’il s’agit d’un prêt immobilier… Pour vous faciliter l’obtention du prêt, il est possible de faire appel à un courtier immobilier. Ce chasseur de prêt sera chargé pour vous, contre rémunération, de vous obtenir un prêt immobilier au meilleur taux d’intérêt possible. Le courtier immobilier possède des atouts que vous ne possédez pas en tant que particulier… Il peut aussi vous aider à trouver un bien immobilier… Il a un réseau solide d’agences immobilières avec qui il travaille, un réseau solide d’établissements prêteurs avec qui il peut négocier… Enfin, il travaille avec des notaires, ce qui est un plus indéniable lors d’une transaction immobilière. Les honoraires du courtier peuvent être compris dans la somme empruntée et représentent en général environ 1 % de cette somme (hors prêts aidés).

Quelles sont les aides possibles au prêt immobilier ?

Lorsque l’on souhaite devenir propriétaire, la plupart du temps, il faut contracter un prêt immobilier. Rares sont les futurs propriétaires qui peuvent se permettre d’acheter un bien immobilier sans passer par le crédit. Il existe différents types de crédit immobilier et surtout différentes aides pour réduire un tant soit peu la facture.

Le prêt immobilier

Le prêt immobilier conventionné est une aide au crédit immobilier qui est attribuée sans condition de ressources. Elle l’est généralement par une banque qui a passé une convention avec l’Etat. Ce type de prêt est d’un montant minimum de 4 000 € avec un taux fixe ou variable compris entre 2.75 % et 3.20 %. Il peut servir à financer l’achat du bien, mais également à engager des travaux dans le logement. Il est remboursable sur une période de 5 à 35 ans mais n’est pas cumulable avec un prêt immobilier classique. En revanche, il peut ouvrir droit à l’aide personnalisée au logement, sous certaines conditions.

L’APL propriétaire ou encore APL accession

L’APL propriétaire ou encore APL accession à la propriété est disponible pour les acquisitions de logements anciens dans les villes de moins de 100 000 habitants (Zone 3). Pour en bénéficier, le demandeur doit d’abord bénéficier d’un prêt aidé ou d’un prêt conventionné signé avant le 1er janvier 2020. Cette aide est soumise à condition de ressources et son montant dépend donc des ressources du foyer et du montant des mensualités. L’allocation, si elle est octroyée, est de 155 € par mois et est versée par la Caisse d’Allocations Familiales. Des conditions de ressources s’appliquent à l’obtention de cette aide, l’organisme auprès duquel il faut donc en faire la demande.

Le prêt épargne logement

Le prêt épargne logement avec un taux réduit est réservé à ceux qui possèdent un PEL qu’ils pourront clôturer afin d’obtenir un meilleur taux d’intérêt. Avec ce prêt, vous pouvez financer un logement neuf, ancien ou la construction d’une maison mais le logement financé doit devenir la résidence principale des futurs propriétaires. Si vous avez ouvert votre PEL avant le 1er janvier 2018, une prime d’État plafonnée à 1 525 € est accordée si vous obtenez votre crédit. Le montant du prêt varie en fonction des intérêts acquis pendant la période d’épargne et il est plafonné à 92 000 € remboursables entre 2 et 15 ans.

Le prêt sans intérêt ou prêt à taux zéro

Le prêt sans intérêt ou prêt à taux zéro ou encore PTZ est une aide gouvernementale qui prend la forme d’un crédit sans frais de dossier. Les intérêts sont alors pris en charge par l’Etat, le PTZ peut financer jusqu’à 40 % d’un achat ou d’une construction de résidence principale. Il est réservé à ceux qui ne sont pas déjà propriétaires dans les deux années précédant la demande de prêt. Il est soumis à conditions de ressources ainsi qu’à la zone géographique du logement. La durée de remboursement oscille entre 20 et 25 ans et peut comporter une période de 5 à 15 ans, sans remboursement…Cela permet souvent de rembourser d’autres crédits en cours, avant de rembourser le prêt à taux zéro.

L’accession sociale à la propriété

L’accession sociale à la propriété est un crédit à taux d’intérêt avantageux qui s’adresse à ceux qui achètent ou font construire un logement pour en faire leur habitation principale. Ce prêt, sous conditions de ressources, s’adresse aussi aux propriétaires qui veulent engager des travaux dans le logement dans lequel il réside. En fonction des ressources et de la zone géographique, le montant du prêt peut couvrir 100 % des dépenses. La durée du prêt est de 5 à 30 ans avec une possibilité d’aller jusqu’à 35 ans. Avec le PAS, les frais d’hypothèque, de notaire et de dossier ne sont pas pris en charge, il faudra donc un apport pour honorer ces frais. De plus le PAS n’est pas cumulable avec un crédit immobilier classique. Il peut l’être en revanche avec le PTZ , les aides de la CAF, les prêts des collectivités locales ou le Prêt Action Logement.

Le 1 % patronal ou prêt Action Logement

Le 1 % patronal ou prêt Action Logement est un prêt d’aide à l’accession. Il doit permettre de financer votre résidence principale et est octroyé par votre employeur. Pour bénéficier du prêt employeur, vous devez être salarié(e) ou préretraité(e) d’une entreprise du secteur privé non agricole de 10 personnes et plus. Il faudra aussi justifier d’un revenu fiscal de référence inférieur ou égal aux plafonds de ressources réglementaires. Le prêt patronal offre un taux d’intérêt réduit, et peut être d’un montant maximal de 40 000 €, il se calcule en fonction du prix d’achat de votre futur bien.

Les différents types de bien immobilier

Outre les maisons classiques en parpaings, briques et béton, ou les chalets en bois, il existe d’autres types de maisons, de plus en plus plébiscitées par les acheteurs. Faciles à construire, originales et écologiques, elles deviennent la cible privilégiée des nouveaux acquéreurs et des constructeurs de petites maisons.

Les Tiny House

Les tiny-houses sont originaires des États-Unis où elles ont pris leur essor en 2012 à la suite de l’Ouragan Katrina qui avait fait des millions de sans-abris… Elles sont souvent en bois, de petites surfaces (entre 15 et 30 m²) et se construisent rapidement. Elles sont actuellement en plein essor, leur faible coût encourage de plus en plus de futurs propriétaires à choisir la vie en tiny houses. Nous comptons de nombreux constructeurs de tiny houses en France et le marché est en pleine expansion. Cependant, elles ne sont pas encore bien acceptées partout car elles restent des résidences mobiles soumises à réglementation. Mieux vaut donc se renseigner en amont auprès de votre commune avant d’engager les travaux. Les tiny houses sont également les maisons privilégiées par les autoconstructeurs.

Les maisons containers

Les maisons containers arrivent également en force depuis quelques années, avec plusieurs axes essentiels : recyclage, économie, écologie… Ces maisons ont évidemment le point commun d’être conçues à partir de containers maritimes neufs ou mis au rebut… La matière première se trouve donc facilement à moindre coût… Les maisons containers, qu’elles soient construites par des professionnels ou autoconstruites offrent des possibilités immenses et toutes les fantaisies (empilement, pont, patio en les installant en U, etc.). Très présentes dans les pays du Nord de l’Europe, au Canada ou aux États-Unis , elles sont de plus prisées dans notre pays pour leur rapidité de construction. Attention cependant, les maisons containers requièrent une isolation parfaite, n’oublions pas qu’au départ, ce sont de simples caisses métalliques destinées au transport de marchandises.

Les maisons en A

Les maisons en A, comme celle d’Elizabeth Faure que nous avons présentée à plusieurs reprises, sont en fait des tiny houses avec une structure un peu particulière. Également appelées maisons géodésiques, elles ont la particularité d’avoir les pentes de leur toit qui descendent jusqu’au sol. Elles sont aussi très prisées des autoconstructeurs et peuvent facilement se construire avec des matériaux récupérés. Il existe bien sûr des constructeurs de maisons géodésiques, mais ils sont encore assez peu nombreux en France !

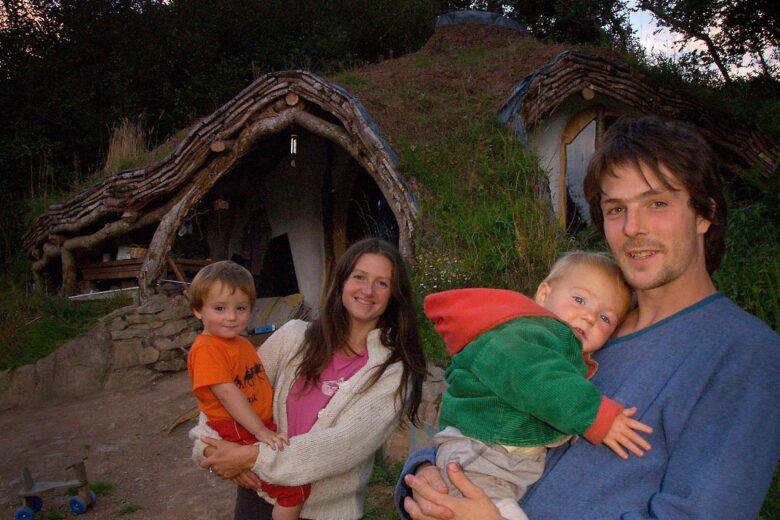

Les maisons de « Hobbit »

Les maisons de hobbit est une maison avec une forme d’architecture un peu spéciale dite vernaculaire traditionnelle. Elle s’inspire du monde imaginaire créé par Tolkien sur la Terre du Milieu dans l’œuvre littéraire le Seigneur des Anneaux. Elles ont la particularité d’être construites « sous terre » et sont des « maisons organiques » nichées et intégrées à fleur de terre dans des environnements de nature sauvage. Les maisons de hobbit sont généralement les œuvres d’autoconstructeurs fans de Tolkien qui se recréent l’univers enchanteresse du roman. Evidemment, dans une maison de hobbit, le toit est végétalisé par la colline ou la butte qui la reçoit… Dans ces maisons, la nature est généralement au cœur du projet, tout comme l’autosuffisance des propriétaires qui souhaitent vivre en autarcie et en toute indépendance des réseaux domestiques.

Les maison Earthship

Les maisons Earthship peut être une maison de hobbit. On l’appelle également géonef, en français. C’est une habitation qui respecte l’environnement et qui est toujours autoconstruite à base de déchets ou de produits recyclés. Les autoconstructeurs de ces maisons ajoutent généralement des serres intérieures afin de pouvoir être autosuffisant en alimentation comme en énergie. L’écologie est au centre d’une construction de earthship… Le but des « earthshipers » étant de ne dépendre que d’eux-mêmes pour tout ce qu’ils entreprennent. Elles ont souvent une allure un peu spéciale qui n’est pas vraiment raccord avec ce que l’on a l’habitude de voir… C’est un concept original, mais pas forcément bien apprécié des collectivités locales ou des voisins !

Nos derniers articles sur le sujet « Maison »

- ID Maison Bois propose des maisons montées en 72h à partir de 70 500 €

- Faut-il vraiment enlever ses chaussures à la maison ? La réponse pourrait vous surprendre

- Acheter une maison avec des canettes recyclées ? L’incroyable pari de Damian Gordon

- Ces villes organisent des « balades thermiques » pour vous aider à isoler votre maison

- Boxabl dévoile la Baby Box, une maison pliable à moins de 30000 € qui s’installe en 1h

- HTL et COBOD dévoilent une maison mitoyenne de 330 m² imprimée en seulement 12 jours

- La plus vieille maison de France a 1 000 ans et se trouve à Cluny, en Saône-et-Loire (71)

- « Une maison en kit », Demrea invente un panneau de construction (bois, chanvre et acier)

- NaturaDôme, d’étonnantes maisons de « hobbit » passives, sans chauffage ni climatisation

- Montable par une personne, cette entreprise propose une maison en kit à partir de 65 520 €

- L’entreprise Hexaom propose des maisons (évolutives) à partir de seulement 90 000 €

- Pourquoi les rats et les souris viennent-ils chez moi (indice : ce n’est pas à cause de la saleté) ?

- 🎃 Airbnb : il est possible de louer la célèbre maison de Beetlejuice pour Halloween (ou un mariage)

- Quadrapol dévoile « la ruche », une mini maison à moins de 30 000 € qui se monte sans autorisation

- Est-il possible de « trop isoler » sa maison ? indice : oui

- Est-ce qu’une maison prend de la valeur avec des panneaux photovoltaïques ?

- Kidscleancar dévoile un kart électrique avec serpillère qui transforme vos enfants en femmes de ménage

- Une barrière végétale composée de ces plantes réduirait le risque de cambriolage de 50 %

- COBOD : cette maison de 80 m² est sortie de terre en moins de 16 heures grâce à l’impression 3D

- Cosmic One, une petite maison de jardin solaire et « autodépendante » en énergie